A menudo oímos decir que «las modas son pasajeras». Sin embargo, algunas modas rompen la barrera de la temporalidad para convertirse en tendencia y, con el paso del tiempo, incluso en un hábito o un estilo de vida.

Uno de los claros ejemplos de este último tipo es la existencia de una corriente global que ya hace varios años que va en aumento, y que persigue una vida más saludable, natural, ecológica y sostenible. Se trata de un estilo de vida integral o parcial que, con el objetivo de cumplir con sus pilares fundamentales, puede llegar a alterar algunos de los hábitos de consumo antiguamente adquiridos.

Esta consciencia «natural» se ramifica en todos los ámbitos de actuación de las personas, siendo uno de ellos el consumo de productos de farmacia. No es de extrañar, por lo tanto, que exista un nuevo perfil de consumidor (o comprador) que acude a la farmacia no solo en busca de la eficacia, sino que también incorpora a su decisión aspectos como los componentes, la procedencia o el posicionamiento de un producto con el fin de seleccionar una alternativa natural.

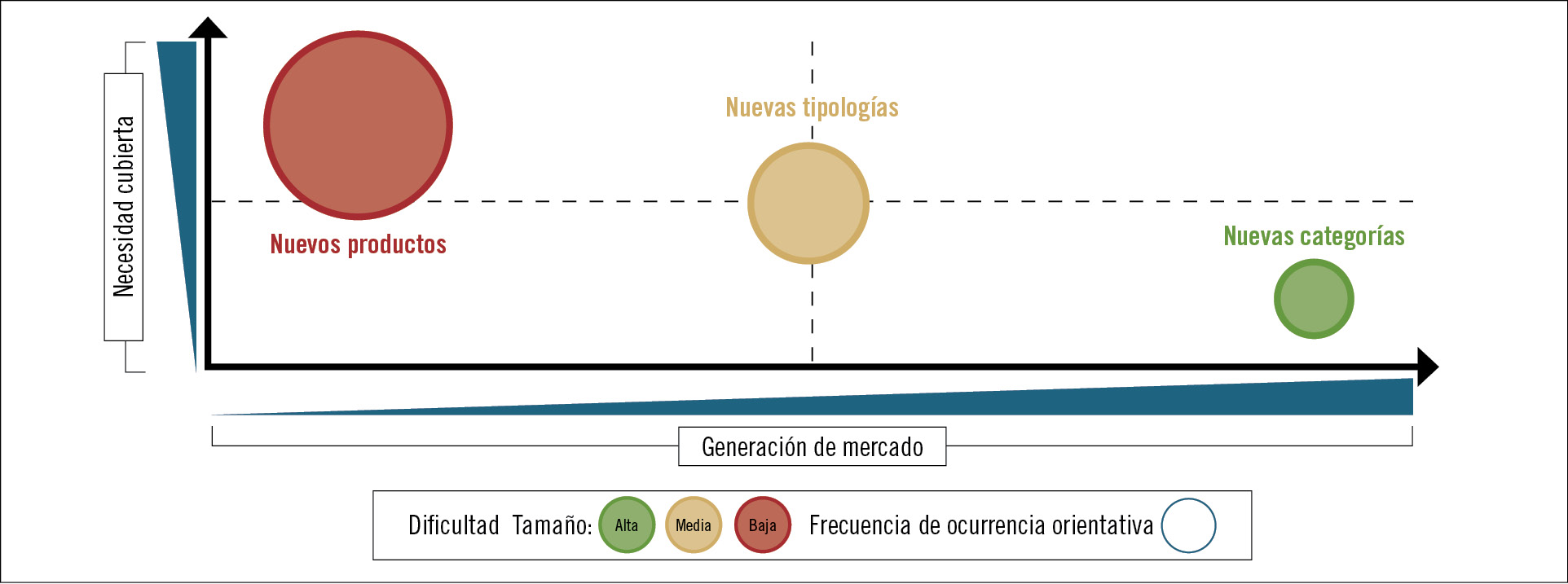

La innovación es uno de los principales motores que mueven el mercado de Consumer Health1 en la farmacia española. Las compañías se encuentran inmersas en la búsqueda constante de nuevas alternativas (especialmente exigentes en algunos mercados, como el de dermatología, por ejemplo) que permitan un posicionamiento estratégico diferencial frente al amplio arsenal de opciones disponibles. Esta innovación puede darse en tres estratos diferentes (figura 1):

- Nuevos productos. Es una innovación muy recurrente. Se trata de la incorporación de nuevas alternativas (que a menudo sustituyen a las ya existentes) para necesidades ya cubiertas por sus antecesores. Se trata, por ejemplo, de las extensiones de línea.

- Nuevas tipologías. Se trata del segundo nivel, ya que los productos no cubren una necesidad nueva, pero sí lo hacen de manera diferente a las alternativas ya existentes. Se genera un nuevo par comprador-producto que, por lo tanto, lleva un nuevo tráfico a la farmacia.

- Nuevas categorías. Es la innovación menos frecuente, y consiste en la incorporación de nuevas categorías para una necesidad no cubierta (puntual o permanente) y que, por lo tanto, generan un nuevo mercado para la farmacia.

Es en el segundo nivel donde se sitúan las alternativas de productos naturales. Y es que, con el objetivo de satisfacer las nuevas necesidades generadas por la corriente mencionada, aparecen en el mercado de Consumer Health nuevas alternativas enfocadas al público con interés creciente por lo natural. Esto, a su vez, ha permitido a la farmacia entrar en un nuevo mercado que, en muchos casos, antes era propiedad exclusiva de los herbolarios.

De manera coherente a la amplitud de la filosofía, el universo de productos naturales (universo natural) en farmacia y parafarmacia es transversal y repercute en muchas categorías, desde jarabes a cremas de cosmética, y por lo tanto está formado por miles de productos para fines muy diversos. Es difícil segmentar este mercado con un único criterio, por lo que para la definición del «mercado natural» se han considerado diferentes aspectos. Por una parte, se han incluido aquellos laboratorios que se posicionan exclusivamente como «naturales». Además, se ha hecho una selección para aquellos productos que contienen en su descripción el término «natural», y que forman parte de categorías en las que este segmento participa (se han excluido categorías como equipos y aparatos de medición, anticonceptivos, botiquines, productos de nutrición enteral, productos sin gluten, hiperproteicos, fragancias y dulces).

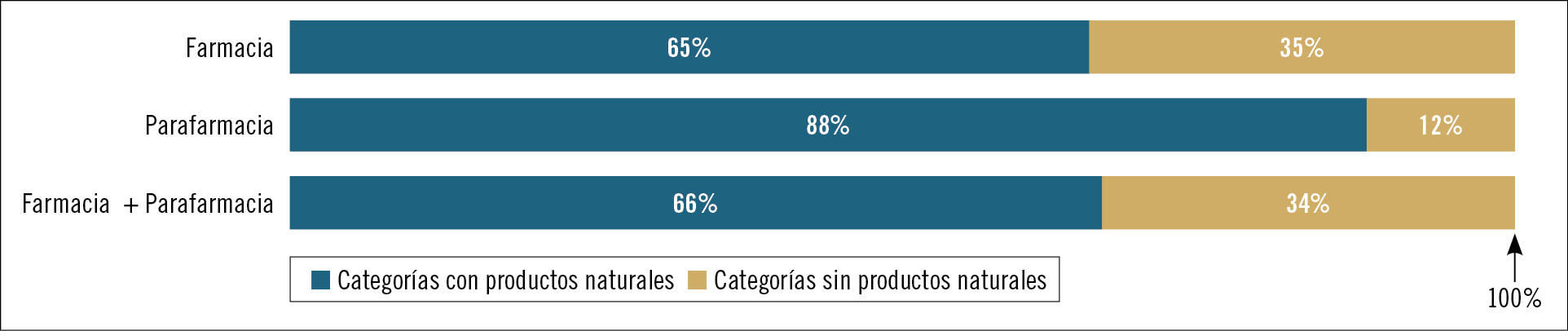

Dentro del mercado de Consumer Health (más de 7.000 M€ a MAT08/2020)2 las categorías con presencia de alguna referencia de tipo natural suponen un 66,2% del total de mercado Consumer Health. Para los diferentes análisis nos basaremos en la subselección de categorías que aparece en la figura 2.

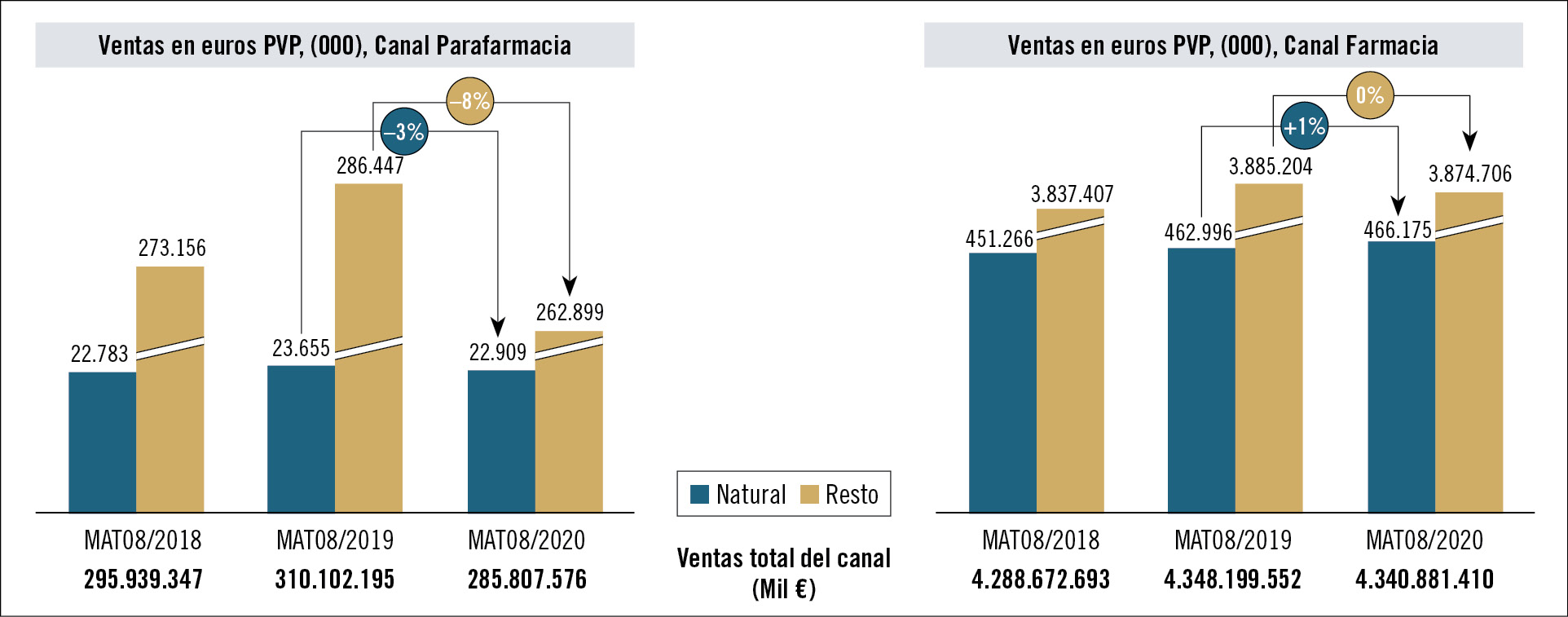

En estas categorías, los productos naturales suponen un 10,6% de las ventas totales para el universo farmacia (95,3% del peso en este mercado) + parafarmacia (4,7% del peso en el mercado natural), acumulando casi 500 millones de euros a MAT08/2020 y con tendencia creciente desde 2016. A pesar de que la tendencia a MAT08/2020 ha sido plana, mejorando la evolución del mercado farmacéutico global, los cuatro años previos han tenido crecimientos relevantes: de 2019 a 2016 los crecimientos han sido del 2,2%, el 4,9%, el 7,8% y el 8,2%, respectivamente.

Como se ha comentado previamente, el concepto «natural» es transversal en la farmacia y, aunque está presente en todos los segmentos diferenciados de Consumer Health, el 78,3% de la cuota en ventas valores pertenece al segmento de productos OTC, seguido del 20,8% de PEC, siendo las categorías PAC y NUT prácticamente residuales. En el canal farmacia, los antiálgicos musculares de tipo tópico, los productos para dormir, para la faringe y la tos, los antiflatulentos, las cremas de cuidado facial, los productos para las articulaciones, para el sistema urinario y los descongestivos nasales son las categorías con mayor peso en el segmento natural, acumulando un 40,7% de las ventas totales del mismo en valores. Le siguen los preparados inmunoestimulantes, los tónicos, los laxantes y los productos para el cuidado del ojo, con los que se alcanza casi el 50% de las ventas. En el canal parafarmacia existen varias categorías de dermatología (cremas faciales, productos reafirmantes, emolientes hidratantes y contorno de ojos) entre el top 8 de clases, que concentran una cuota del 21,4%; entre el top clases encontramos también productos para las articulaciones, productos para dormir, productos para la faringe y antiálgicos musculares que, junto con las categorías de dermatología mencionadas anteriormente, acumulan el 40% del mercado (figura 3).

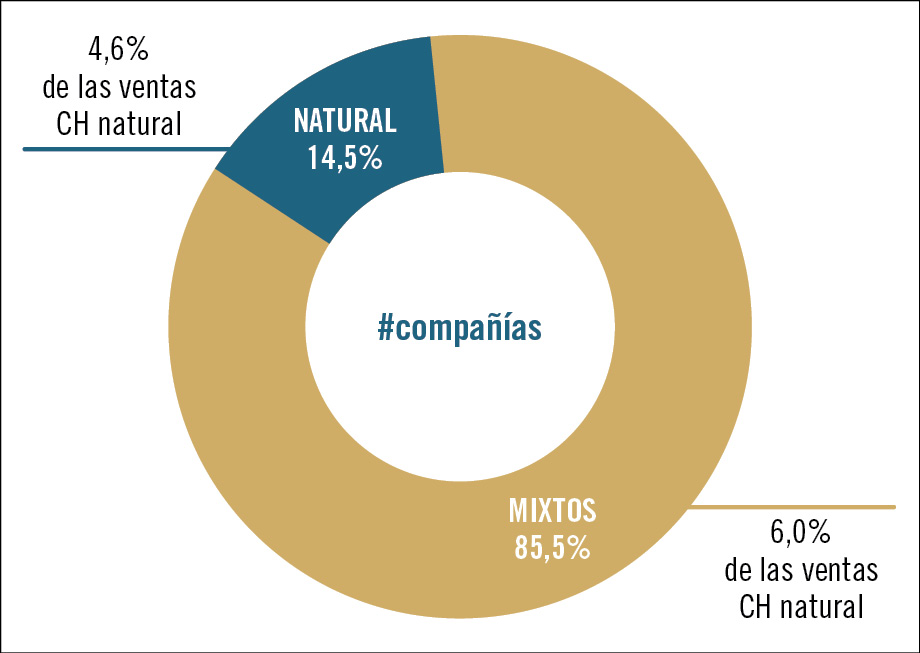

Otro aspecto importante que demuestra la relevancia de este universo es el número de laboratorios (en aumento desde 2016) que ha apostado por este sector novedoso en el canal. En cada uno de los últimos 3 años (2017, 2018 y 2019), un promedio de 8,7 laboratorios se ha incorporado a este segmento del mercado. Entre éstos encontramos algunos que se posicionan exclusivamente como «naturales» (14,5%), mientras que hay otros que, aunque su anclaje tradicional es químico, han visto la oportunidad de participar también en este nuevo segmento del mercado y han creado una marca/línea de productos diferente y exclusiva con este fin. A los que conforman este grupo, y desde esta perspectiva, podríamos llamarlos laboratorios mixtos (85,5%) (figura 4).

Con independencia de la tipología del laboratorio, el branding y el marketing posicionan estos productos jugando con la iconografía, los colores y los eslóganes, con los que se destacan los atributos que los vinculan a la corriente «natural», transmitiendo valores como «naturalidad», «neutralidad», «tranquilidad» o «simpleza», y destacando su origen en las plantas. Esta estrategia ayuda a su identificación, y facilita el reconocimiento por parte del comprador/consumidor, ayudando a su posicionamiento en el punto de venta frente al resto de alternativas. En este contexto, debemos escoger la mejor configuración para su colocación en el punto de venta, y optar o bien por la creación de secciones específicas dedicadas al mundo natural (no es extraño encontrárnoslas en algunas farmacias, parafarmacias o incluso en portales online), o por mezclar los productos químicos y naturales en cada una de las categorías correspondientes.

A la hora de valorar estas opciones, debemos considerar principalmente 3 factores: el formato del punto de venta; la tipología de clientela, y el trabajo promocional proactivo que vayamos a dedicar. La primera configuración favorece la identificación de los productos naturales y permite al comprador devoto disponer de un espacio exclusivo con toda la gama, pero, por el contrario, nos obliga a dividir las categorías en los puntos de venta físicos, y por lo tanto también la atención del comprador (los e-commerce no cuentan con esta desventaja). Por otro lado, la segunda configuración nos permite disponer en un solo punto de todo el arsenal de productos destinados a un objetivo concreto, pero puede dificultar la identificación de ambas tipologías. Entre ambos extremos se encuentra el resto de las opciones intermedias, que pasan por combinar, de alguna forma, ambas configuraciones.

De entre todas las referencias que forman las categorías en las que existe una alternativa natural, estos productos suponen un 10,8% del total de las presentaciones en la farmacia y un 15,3% en la parafarmacia (promedio de los últimos 5 años). Estos porcentajes varían si dividimos los productos por segmento de edad, ya que, al igual que el resto de los productos, algunos se posicionan específicamente para niños (3,0% del total de las referencias del universo natural) y suponen un 1,1 y un 5,1% de las alternativas totales en este segmento en la farmacia y la parafarmacia respectivamente, mientras que otros van únicamente orientados a adultos (22,7% del total de las referencias del universo natural), y suponen un 10,0 y un 26,9% de las alternativas totales en este segmento en la farmacia y la parafarmacia, respectivamente. Sin embargo, para la gran mayoría de estos productos su uso o su posicionamiento no son exclusivos para un rango de edad concreto (las especificaciones, si son necesarias, se realizan en el prospecto).

Otros puntos clave en la competencia de los productos en el punto de venta, físico u online, son las formas farmacéuticas y el precio. Estos dos aspectos, que son dos de los ejes que un comprador considera a la hora de la elección, son especialmente relevantes para el «universo natural», ya que puede existir cierta corriente de opinión que considere que, para optar a una alternativa de este tipo, debemos ceder algo en estos dos atributos. Entre los productos del universo natural encontramos diferentes formas de presentación farmacéutica, lo que se debe a la amplia cobertura de categorías en las que participan, siendo las más comunes las cremas en dermatología (48,6%), y las tabletas, comprimidos y jarabes en otras categorías (47,8%). En total, estos formatos acumulan más de un 96% de las presentaciones del universo natural, frente al 89,6% en los productos químicos de las mismas categorías.

Por otro lado, en el segundo de los puntos clave mencionados, el análisis de precios realizado para estos artículos, en el que se comparan los precios promedio en farmacia y parafarmacia de las alternativas naturales y químicas para categorías equivalentes, se observa que la diferencia se sitúa aproximadamente en +0,68 euros para farmacia y en +1,51 euros para parafarmacia, lo que supone un incremento del +6,9 y +16,8%, respectivamente, con respecto al precio promedio de los productos químicos.

Una variable inesperada, aunque no exclusiva del «universo natural», ha sido el impacto de la pandemia COVID-19 sobre la venta de los productos en la farmacia. En este aspecto, los datos muestran que la tendencia inicial, tanto en los productos naturales como en el resto, fue similar. Mientras que las ventas en valores de los productos que forman el universo natural crecieron el mes de marzo de 2020 un +13,6% en comparación con el mismo mes del año pasado, las del conjunto del resto de productos lo hicieron un +13,4%. Los meses posteriores, el comportamiento se volvió más desigual entre los dos grupos, y, aunque ambos muestran tendencias negativas, la del universo natural es menos acentuada. En el acumulado enero-agosto 2020 frente al mismo periodo del año 2019, el segmento natural muestra una tendencia plana (+0,1%), mientras que el resto de los productos decrecen ligeramente (–1,2%) en el canal farmacia.

Tras la consideración de todos los datos recopilados, se podría concluir que el sector natural ya es una realidad establecida en la farmacia y que, pese a su juventud en este canal, muestra un comportamiento similar al de otros productos más maduros. Empujadas por el auge del consumo naturista, las ventas de este segmento presentan una evolución positiva durante los últimos años, lo que ha provocado que las compañías farmacéuticas se diversifiquen y apuesten por este sector, ya que siguen siendo minoría los laboratorios puros naturales. Otra causa de su asentamiento en la farmacia es que la venta de estas categorías engloba una amplia gama de productos con aplicaciones muy diversas y con presencia en los segmentos de OTC y PEC principalmente. El mundo natural, relativamente nuevo en las farmacias, brinda la oportunidad no solo de captar nuevos clientes, sino también de fidelizar a aquellos que estaban acostumbrados a adquirir este tipo de productos en otras tiendas especializadas.

1Consumer Health: comprende los segmentos OTC (Over The Counter, en el que se incluyen semiéticos y publicitarios), PEC (Personal Care, dermocosmética), PAC (Patient Care, accesorios para el cuidado del paciente) y NUT (Nutrición).